Innergemeinschaftliche Erwerbe stellen eine buchhalterische Besonderheit dar, da der Leistungsempfänger nicht nur Vorsteuer für seine UVA verbuchen muss, sondern auch die Umsatzsteuer.

Was ist ein innergemeinschaftlicher Erwerb?

Als innergemeinschaftlicher Erwerb wird ein Geschäftsfall bezeichnet, bei dem ein Unternehmer eines EU-Mitgliedsstaates eine Lieferung von einem anderen Unternehmer aus einem anderen EU-Mitgliedsstaat erhält. Im Binnenmarkt ist jemand dann als Unternehmer zu behandeln, wenn er eine gültige europäische UID-Nummer vorweisen kann.

Der innergemeinschaftliche Erwerb ist somit das Gegenstück zur innergemeinschaftlichen Lieferung und fällt beim Kunden – also beim Empfänger der Lieferung – an.

Das besondere daran ist, dass der Staat des liefernden Unternehmers auf die Besteuerung verzichtet und das Besteuerungsrecht auf den Staat des Empfängers übergeht. Der Kunde erhält daher eine Rechnung ohne Umsatzsteuer und berechnet selbst mit dem Steuersatz seines Heimatlandes die darauf entfallende Umsatzsteuer. Die Umsatzsteuer wird vom Kunden in seine UVA eingetragen, an das Heimatfinanzamt abgeführt und – sofern die Vorsteuerabzugsberechtigung vorliegt – im Zuge der gleichen UVA wieder als Vorsteuer abgezogen.

Ein innergemeinschaftlicher Erwerb, bei dem der Kunde vorsteuerabzugsberechtigt ist, stellt daher eine reine Besteuerung am Papier der UVA dar, ohne dass dafür Geld in Bewegung ist.

Was muss man bei Bestellungen in anderen EU-Ländern beachten?

Wenn du bei einem Unternehmer in einem anderen EU-Land eine Bestellung tätigst, kontrolliere bitte sorgfältig, ob du bei der Bestellung Ihre UID-Nummer angegeben hast und diese richtig geschrieben wurde.

Wenn du eine Bestellung über einen Online-Shop tätigst, prüfe immer vor dem Durchführen der Bestellung, wo der Sitz des Unternehmens ist bzw., falls abweichend, von wo die Ware verschickt wird. Grund dafür ist, dass für die umsatzsteuerliche Betrachtung eines Geschäftsfalles immer primär der Weg der Ware maßgeblich ist.

Ist der Sitz des Unternehmens in einem anderen EU-Land, prüfe im Shop, ob du bei der Bestellung oder deinem Kundenkonto deine UID-Nummer angeben kannst. Steht keine Eingabemöglichkeit zur Verfügung, nimm unbedingt vor der Bestellung Kontakt mit dem Lieferanten auf und kläre, wie du als Unternehmer in seinem Shop umsatzsteuerfrei bestellen kannst.

Wenn du deine UID-Nummer angegeben hast, prüfe vor dem endgültigen Absenden der Bestellung, ob der Rechnungsgesamtbetrag entweder österreichische Umsatzsteuer enthält oder umsatzsteuerfrei ist.

Solltest du Zweifel haben, ob der Online-Shop deine Bestellung steuerfrei behandelt, kläre dies unbedingt vor dem Absenden der Bestellung mit dem Lieferanten, da es bei automatisierten Bestellprozessen meist sehr schwierig ist, nachträglich noch eine Änderung oder Korrektur zu bewirken.

Warum ist die UID-Nummer so wichtig?

Die UID-Nummer stellt deinen Ausweis für alle umsatzsteuerlichen Belange als europäischer Unternehmer dar.

Wenn du bei der Bestellung auf die Bekanntgabe deiner UID-Nummer vergessen, wird dich der Lieferant wie eine Privatperson behandeln und dir die Umsatzsteuer seines Landes in Rechnung stellen, welche du idR nur durch ein aufwendiges Vorsteuererstattungsverfahren rückerstattet bekommst (ausländische Steuern dürfen niemals im Rahmen der österreichischen UVA geltend gemacht werden!).

Weiters wird der Lieferant, sofern er seiner kaufmännischen Sorgfaltspflicht nachkommt, die von dir angegebene UID-Nummer auf Gültigkeit und Zugehörigkeit zu deinem Unternehmen hin überprüfen.

Was tun, wenn nun doch die ausländische Umsatzsteuer in Rechnung gestellt wurde?

Als erstes solltest du raschestmöglich versuchen, mit dem Lieferanten Kontakt aufzunehmen, um abzuklären, ob eine Rechnungskorrektur durchgeführt werden kann.

Ist dies nicht möglich, stellt die ausländische Umsatzsteuer eine längerfristige Liquiditätsbelastung oder sogar einen Kostenfaktor dar.

In vielen Fällen ist es möglich, die ausländische Umsatzsteuer über das europaweite Vorsteuererstattungsverfahren zurückzubekommen. Der Antrag kann über deinen FOnline-Zugang eingereicht werden. Ist die Rückerstattung in deinem Fall nicht möglich, stellt die ausländische Umsatzsteuer einen Kostenfaktor dar und ist als Ausgabe unter „Nicht abzugsfähige Steuern“ zu verbuchen.

Achtung: Es liegt jedoch TROTZDEM ein innergemeinschaftlicher Erwerb vor!

Daher ist die ausländische Umsatzsteuer für nicht vorsteuerabzugsberechtigte Unternehmer (zB Kleinunternehmer) oder nicht vorsteuerabzugsberechtigte Ausgaben (zB PKW) besonders unangenehm, da der Erwerb zusätzlich in Österreich der Umsatzsteuer unterzogen werden muss.

Wie wird der innergemeinschaftliche Erwerb in ProSaldo.net verbucht?

Die Verbuchung eines innergemeinschaftlichen Erwerbes erfolgt ganz gleich wie ein Einkauf im Inland, es wird lediglich ein anderer Steuercode verwendet. Kaufst du im Inland Ware ein, zu der der Lieferant 20 % Umsatzsteuer verrechnet hat, verwendest du den Steuercode 220. Kaufst du Ware in einem anderen EU-Land, die in Österreich unter die 20 % Umsatzsteuer fällt, setzt du dem Steuercode lediglich ein „E“ für den innergem. Erwerb voran und gibst daher E220 ein.

Damit verbucht ProSaldo.net automatisch nicht nur die Vorsteuer, sondern auch die Umsatzsteuer und überträgt die Beträge anschließend in die entsprechenden Kennzahlen der Umsatzsteuervoranmeldung.

Da bei innergemeinschaftlichen Erwerben auf der Rechnung der Nettobetrag ausgewiesen wird, schaltet ProSaldo.net sofort bei Eingabe von Steuercode E220 die Betragseingabe auf Netto um (Button „Brutto/Netto“ vor dem Betragsfeld).

Steuercodes für die Verbuchung von innergem. Erwerben mit 10 %, 13 % oder 19 % Umsatzsteuer stehen selbstverständlich ebenso zur Verfügung.

Wie wird der innergemeinschaftliche Erwerb in der UVA ausgewiesen?

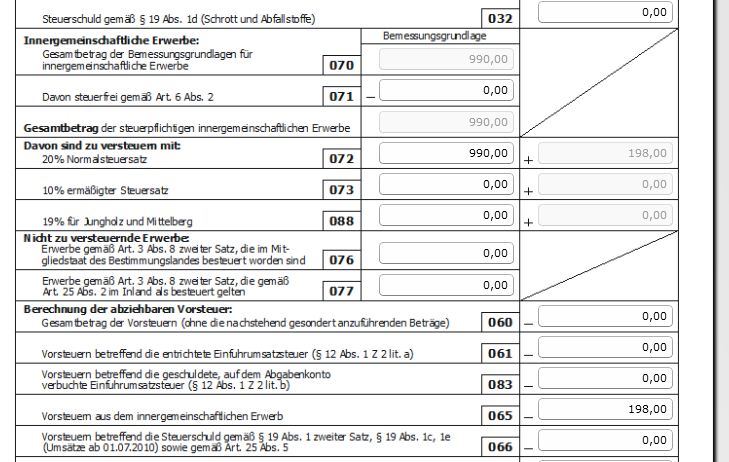

In der Umsatzsteuervoranmeldung wird in den Kennzahlen 070/072 die Besteuerung des Erwerbes ausgewiesen und in Kennzahl 065 wieder als Vorsteuer abgezogen. Der Saldo der Kennzahlen 070 und 065 ergibt daher Null.

Kann man nicht einfach gleich ohne Steuer buchen, wenn nichts zu bezahlen ist?

Bei einem innergemeinschaftlichen Erwerb haftest du in gleichem Maße für die Umsatzsteuer, als wenn du einem Kunden eine Rechnung ausstellst, auch wenn die Besteuerung (sofern dein Unternehmen bzw. der Umsatz vorsteuerabzugsberechtigt sind) nur am Papier stattfindet.

Bedenke dabei weiters, dass dein Lieferant über die von ihm getätigten innergemeinschaftlichen Lieferungen eine eigene Erklärung, die sogenannte Zusammenfassende Meldung, abgeben muss, in der deine UID-Nummer und die Höhe des Umsatzes aufgelistet sind. Die Zusammenfassende Meldung ist Teil des gemeinsamen Systems der EU für den Informationsaustausch betreffend innergemeinschaftliche Erwerbe, und ermöglicht es der Finanzverwaltung für jeden österreichischen Unternehmer zu überprüfen, in welcher Höhe innergemeinschaftliche Erwerbe getätigt wurden.

Hinweis: Der Inhalt dieses Blog-Artikels bezieht sich auf die Einnahmen-Ausgaben-Rechnung.

Nina ist mit Leib und Seele Customer Success Managerin. Sie hilft Anwendern seit 2015 bei allen Fragen und Anliegen zu ProSaldo.net weiter und kennt das Tool wie ihre Westentasche.