In den letzten Jahren hat Österreich, wie viele andere Länder auch, verstärkte Anstrengungen unternommen, um den Übergang zu erneuerbaren Energiequellen zu beschleunigen. Ein Schlüsselelement dieser Bemühungen ist die Förderung der Nutzung von Photovoltaik-Anlagen. Neu für 2024 und 2025 ist die Umsatzsteuer-Befreiung gemäß § 28 Abs. 62 UStG.

Hintergrund

Die Nutzung von Solarenergie leistet einen Beitrag in der Strategie Österreichs zur Reduktion von CO2-Emissionen und zur Erreichung der Klimaziele. Photovoltaik-Anlagen wandeln Sonnenlicht direkt in elektrische Energie um und sind eine saubere, erneuerbare Energiequelle, die zur Reduktion der Abhängigkeit von fossilen Brennstoffen beiträgt.

Gesetzliche Grundlage der Umsatzsteuer-Befreiung

Der § 28 Abs. 62 des österreichischen Umsatzsteuergesetzes (UStG) bildet die rechtliche Grundlage für die Umsatzsteuer-Befreiung von bestimmten Umsätzen aus der Lieferung, dem Eigenverbrauch und der Einspeisung von elektrischer Energie, die durch Photovoltaik-Anlagen erzeugt wird. Diese Regelung zielt darauf ab, administrative Hürden zu minimieren, um so einen Anreiz für die Investition in Solarenergie zu schaffen.

Nullsteuersatz für 2024 und 2025

Um den Ausbau von Sonnenstrom in den nächsten Jahren weiter zu beschleunigen, gilt deshalb seit 1. Jänner 2024 für Photovoltaik-Anlagen mit einer Leistung bis 35 kWp sowie dazugehörige Speicher der Nullsteuersatz. Es muss also keine Förderung beantragt werden, weil somit einfach die Umsatzsteuer beim Kauf nicht verrechnet wird. Gültig ist diese Umsatzsteuerbefreiung für 2024 und 2025.

Voraussetzungen für die Umsatzsteuer-Befreiung für Photovoltaik-Anlagen

Die Inanspruchnahme der Umsatzsteuer-Befreiung ist an bestimmte Bedingungen geknüpft:

- Keine Antragstellung auf EAG-Investitionszuschuss bis 31.12.2023

- Zeitpunkt bei einem Kauf oder einer Finanzierung mit Installation:

Wenn ein Montagebetrieb die Photovoltaikmodule installiert, ist der Zeitpunkt entscheidend, an dem die Anlage vollständig installiert ist. Vollständig installiert ist eine Anlage zum Zeitpunkt der Abnahme (= Unterzeichnung des Abnahmeprotokolls nach Installation). Der Zeitpunkt des Abschlusses des Kaufvertrages oder der Zeitpunkt der Rechnungslegung sind nicht von Bedeutung. - Zeitpunkt bei einem Kauf ohne Installation: Werden nur Photovoltaik-Komponenten gekauft, ohne dass der Verkäufer die Photovoltaikmodule auch zu installieren hat, gilt das Lieferdatum als entscheidender Zeitpunkt, dh. die Lieferung muss nach dem 31.12.2023 erfolgen.

- Größe der Anlage von max. 35 kWp

Auch die Örtlichkeit der Photovoltaik-Anlage ist relevant. Die Umsatzsteuerbefreiung greift nur, wenn die die Anlage „auf oder in der Nähe von folgenden Gebäuden betrieben wird“:

- Gebäuden, die Wohnzwecken dienen,

- Gebäuden, die von Körperschaften öffentlichen Rechts genutzt werden oder

- Gebäuden, die gemeinnützigen, mildtätigen oder kirchlichen Zwecken dienen.

Die Umsatzsteuerbefreiung gilt auch für sog. Balkonkraftwerke. Balkonkraftwerke sind Photovoltaik-Module, die auf dem Balkon montiert und über eine Steckdose angeschlossen sind. (Achtung – auch hier gilt die Grenze von 35 kWp).

Die Umsatzsteuerbefreiung kommt nicht nur bei allen Nutzungstypen zur Anwendung, sondern auch für Nebenleistungen in Zusammenhang mit dem Kauf. Somit sind von der Steuerbefreiung auch betroffen:

- Installation und Montage

- Montagesystem bzw. Installationsmaterial

- Erneuerungen der Hauselektrik (wenn diese für den Betrieb einer Photovoltaik-Anlage notwendig sind)

- Ersatzteile (unter der Voraussetzung, dass gleichzeitig mind. ein Photovoltaik-Modul gekauft wird)

- Reparaturen (unter der Voraussetzung, dass mit der Reparatur ein Photovoltaik-Modul getauscht wird)

Garantie- und Wartungsverträge für Photovoltaik-Anlagen sind nicht steuerbefreit.

Ausblick: Förderung von Stromspeicheranlagen

Der Klima- und Energiefonds plant eine Förderung von Stromspeicheranlagen, die Strom aus bereits bestehenden PV-Anlagen bis zu einer nutzbaren Speicherkapazität von 50 kWh speichern. Die Ausschreibung dazu wird voraussichtlich im zweiten Quartal 2024 starten.

Informationen dazu findest du zum Start der Ausschreibung auf der Website des Klima- und Energiefonds.

Verbuchung des Kaufs einer Photovoltaik-Anlage – Beispiel anhand von ProSaldo.net

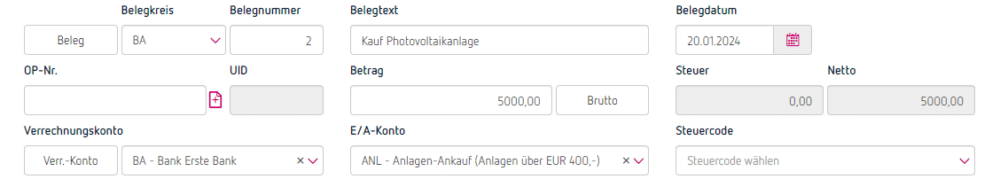

E/A-Rechnung

Kauf der PV-Anlage, Rechnungsbetrag EUR 5.000,-

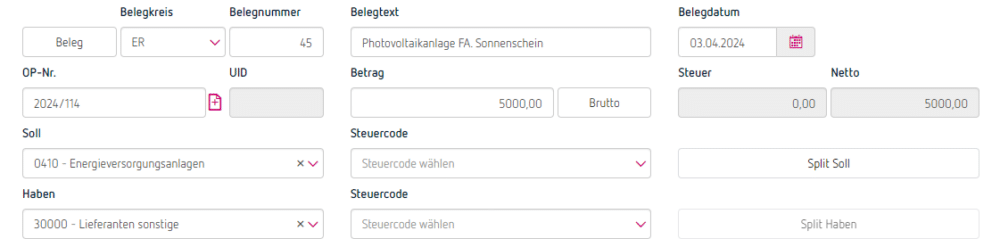

Doppelte Buchhaltung

Kauf der PV-Anlage, Rechnungsbetrag EUR 5.000,-

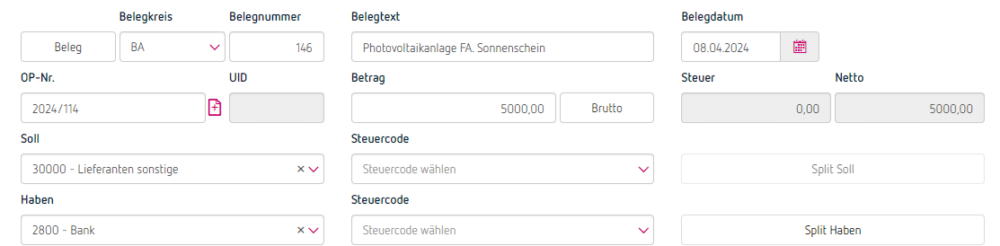

Bezahlung der PV-Anlage mittels Banküberweisung

Steuern und alles, was dazu gehört – das ist Maxis große Leidenschaft. Durch ihre jahrelange Erfahrung, die sie in Steuerberatungskanzleien sammeln konnte, weiß sie genau, welche Themen & Infomationen für Selbstständige am wichtigsten sind.