Dieser Artikel erläutert die Grundlagen, wann Nächtigungsgelder vom Unternehmer selbst und seinen Mitarbeitern verrechnet werden dürfen und wie diese in der Buchhaltung erfasst werden.

Im 1. Teil dieser Blog-Reihe kannst du nachlesen, wann Taggelder (Diäten) vom Unternehmer selbst und seinen Mitarbeitern verrechnet werden dürfen und wie die verrechneten bzw. ausbezahlten Taggelder in der Buchhaltung erfasst werden. Im 3. Teil der Blog-Reihe bekommst alle Infos rund ums Kilometergeld.

Definition & Erklärung Nächtigungsgeld?

Das Nächtigungsgeld soll den Mehraufwand einer Nächtigung inklusive Frühstück im Rahmen einer Dienstreise abgelten.

Wann liegt eine Dienstreise vor?

- Für eine Dienstreise muss eine größere Entfernung vom Mittelpunkt der Tätigkeit (Betriebsstätte) vorliegen, hier gelten als Richtwert 25 km einfache Fahrtstrecke. Fahrten im Nahbereich (z.B. durch Wien) sind keine Dienstreise, auch wenn dabei mehr als 25 km gefahren werden.

- Die Reise muss mehr als drei Stunden dauern.

- Es darf kein weiterer „Mittelpunkt der Tätigkeit“ begründet werden. Hält man sich etwa eine Woche am selben Ort auf, geht man davon aus, dass entsprechend günstige Verpflegungsmöglichkeiten bekannt sind und somit kein Mehraufwand mehr nötig ist.

Für den Nachweis im Zuge einer Betriebsprüfung sollte immer eine Reisekostenabrechnung erstellt werden, in der Ort und Uhrzeit der Abfahrt, Ort und Uhrzeit der Ankunft, Grund der Dienstreise sowie Ort und Uhrzeit der Rückkunft aufgezeichnet werden. Diese Reisekostenabrechnung dient in der Buchhaltung als Beleg für die Betriebsausgabe bzw. die Auszahlung.

Steuerrechtliche Auswirkungen des Nächtigungsgeldes

Bei einem Unternehmer darf das Nächtigungsgeld als Betriebsausgabe im Zuge der Steuererklärung geltend gemacht werden (auch wenn beim Unternehmer selbst keine tatsächliche Auszahlung stattfindet), es vermindert also den steuerpflichtigen Gewinn.

Erhält der Dienstnehmer das Nächtigungsgeld, darf dieses lohnsteuerfrei ausbezahlt werden.

Das Nächtigungsgeld beträgt für Reisen in Österreich pauschal EUR 15,- (inkl. 10 % Vorsteuer), für Reisen ins Ausland ist je nach Reiseland auch ein höheres Nächtigungsgeld möglich. Die Liste der amtlichen Nächtigungsgelder pro Land findest du in den Lohnsteuer-Richtlinien auf www.bmf.gv.at.

Inanspruchnahme des Nächtigungsgeldes

Das Nächtigungsgeld kann nicht in Anspruch genommen werden, wenn

- die tatsächlichen Nächtigungskosten mittels Beleg als Betriebsausgabe geltend gemacht werden bzw. die Firma die tatsächlichen Nächtigungskosten für den Mitarbeiter bezahlt.

- vom Unternehmen eine Nächtigungsmöglichkeit zur Verfügung gestellt wird.

Die Heimkehr zum ständigen Wohnort (Familienwohnsitz) darf auch nicht zumutbar sein, dies ist in i.d.R. ab einer Entfernung von 120 km.

Das Nächtigungsgeld wird im Rahmen einer Reisekostenabrechnung (ggf. gemeinsam mit Tagesgeld, Kilometergeld und anderen Auslagen) abgerechnet und so als Beleg in die Buchhaltung übernommen.

Nachzuweisen sind auf jeden Fall Dauer (Abfahrt/ Ankunft), Zielort(e) und Zweck der Reise. Die Angaben sollten daher auf der Reisekostenabrechnung enthalten sein.

Verbuchung des Nächtigungsgeldes

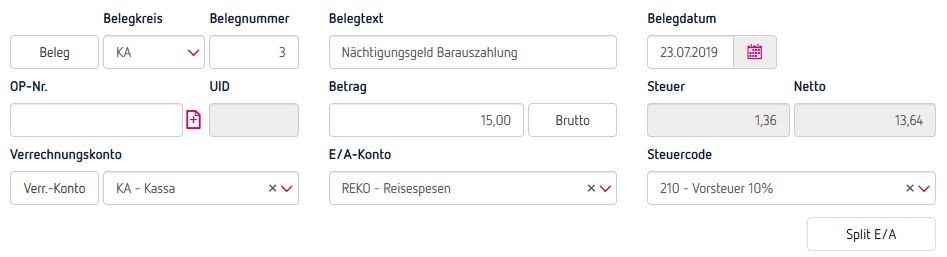

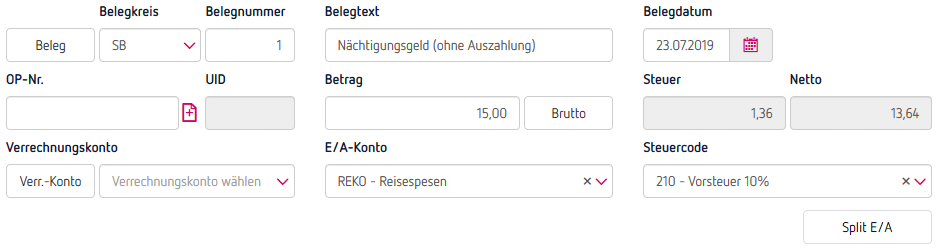

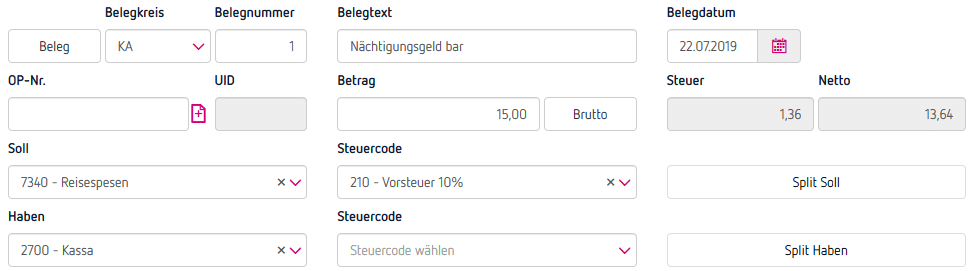

Buchungsbeispiele Einnahmen-Ausgaben-Rechnung

mit Auszahlung an den Unternehmer oder Mitarbeiter:

ohne Auszahlung (reine steuerliche Berücksichtigung von eigenen Reisen des Unternehmers):

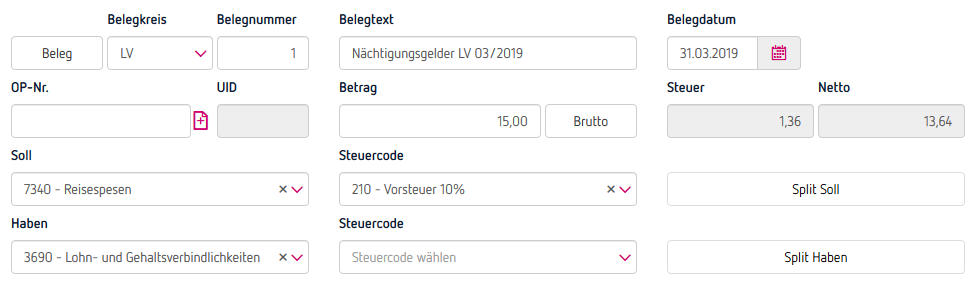

Buchungsbeispiele doppelte Buchhaltung

mit Auszahlung:

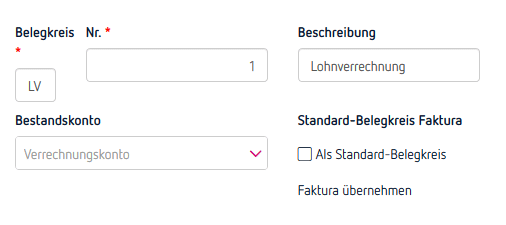

über Lohnverrechnung:

Für dieses Beispiel wird ein eigener Belegkreis „LV“ für die Lohnverrechnungs-Buchungsliste verwendet. Einen neuen Belegkreis legst du über das Menü „Einstellungen“- „Belegkreise“- „neuer Belegkreis“ an.