In den meisten österreichischen Unternehmen gehört der Einkauf bei Firmen in anderen EU-Ländern bereits zum Alltag. Problematisch bzw. auch teuer wird dies dann, wenn der Lieferant ausländische Mehrwertsteuer in Rechnung stellt.

Hinweis: Der vorliegende Blogartikel beschäftigt sich mit der Umsatzsteuer beim Kauf (Erwerb) von körperlichen Wirtschaftsgütern, zB Waren, Verbrauchsmaterial, Anlagegüter, geringwertigen Wirtschaftsgüter, Büromaterial uä. Die umsatzsteuerlichen Regelungen für Leistungen unterscheiden sich wesentlich von jenen für Lieferungen und werden nicht behandelt.

Begriffsdefinition: Umsatzsteuer & Mehrwertsteuer

Die in Österreich Umsatzsteuer genannte Steuer wird in anderen deutschsprachigen Ländern idR als Mehrwertsteuer bezeichnet. Auf englischsprachigen Rechnungen findest du dafür die Bezeichnung VAT (Abkürzung für „value added tax“). Die UID-Nummer (Umsatzsteuer-Identifikationsnummer) findest du daher auf Rechnungen aus anderen Ländern idR als VAT-Nr.

So erkennst du ausländische Mehrwertsteuer

Unternehmen aus anderem EU-Land und österreichische Umsatzsteuer

Achtung: Auch auf Rechnungen von ausländischen Unternehmen kann österreichische Umsatzsteuer verrechnet werden. Dies ist dann der Fall, wenn ein ausländisches Unternehmen die österreichische Lieferschwelle von EUR 35.000 überschreitet.

Das bedeutet: Liefert ein ausländisches Unternehmen Gegenstände mit Umsatz von mehr als 35.000 EUR nach Österreich, wird es in Österreich umsatzsteuerpflichtig, hat Anspruch auf eine österreichische UID-Nummer und stellt ab diesem Zeitpunkt seinen österreichischen Kunden auch österreichische Umsatzsteuer in Rechnung.

Dies erkennst du idR, wenn folgende drei Merkmalen erfüllt sind:

1) Der Rechnungsausteller führt zwar keine österreichische Adresse auf der Rechnung an, aber eine österreichische UID-Nummer (beginnend mit ATU) und

2) die Prüfung der UID-Nummer über MIAS oder FinanzOnline liefert als Ergebnis Name und Anschrift des Rechnungsausstellers wie auf der Rechnung angegeben und

3) die verrechneten Umsatzsteuer-Sätze entsprechen jenen des österreichischen Umsatzsteuergesetzes (10 % oder 20 %).

In diesem Fall hat der ausländische Sitz des Lieferanten keinen Einfluss auf die Verbuchung deiner Eingangsrechnung, diese erfolgt in Bezug auf den Vorsteuerabzug genauso wie von einem österreichischen Lieferanten.

Unternehmen aus anderem EU-Land und keine Umsatzsteuer

Hat der Lieferant deine UID-Nummer auf der Rechnung angeführt und keine Umsatzsteuer in Rechnung gestellt, dann hat er den Geschäftsfall idR korrekt– aus seiner Sicht als Lieferanten – als innergemeinschaftliche Lieferung erkannt und dazu eine entsprechende Rechnung ausgestellt. Für dich fällt damit – aus deiner Sicht als Kunde – ein innergemeinschaftlicher Erwerb zur Verbuchung an.

Ausländische Mehrwertsteuer hat in diesem Fall keine Relevanz.

Ausführliche Informationen zum Thema innergemeinschaftlicher Erwerb findest du im Blogartikel „Innergemeinschaftliche Erwerbe verbuchen mit ProSaldo.net“.

Unternehmen aus anderem EU-Land und ausländische Mehrwertsteuer

Ist auf der Rechnung unter „Mehrwertsteuer“ oder „VAT“ ein Betrag ausgewiesen, dann hat dein Lieferant ausländische Mehrwertsteuer in Rechnung gestellt.

Für die korrekte Verbuchung muss nun festgestellt werden, ob für dich trotzdem ein innergemeinschaftlicher Erwerb vorliegt. Dies ist der Fall, wenn der Gegenstand/die Gegenstände vom Lieferanten zu dir versendet oder befördert wurde/n.

Unvermeidbare ausländische Mehrwertsteuer

Davon zu unterscheiden sind Ausgaben, die du vor Ort in einem anderen EU-Land tätigst (zB Bewirtungsrechnung oder Leistungen wie Hotelrechnungen, Fahrtspesen uä). Da hier kein Versand oder Beförderung durch den Lieferanten in ein anderes EU-Land vorliegt, wird hier immer ausländische Mehrwertsteuer verrechnet.

Achtung: Ausländische Mehrwertsteuer darf keinesfalls in der österreichischen Umsatzsteuererklärung (Umsatzsteuervoranmeldung und Umsatzsteuer-Jahreserklärung) in Abzug gebracht werden. Bei Vorliegen der Voraussetzungen kann für die ausländische Mehrwertsteuer im Rahmen des Vorsteuerrückerstattungsverfahrens im betreffenden EU-Land um Rückerstattung angesucht werden.

Ist keine Rückerstattung möglich, erhöht die ausländische Mehrwertsteuer den Aufwand (Bilanzierung) bzw. die Ausgabe (Einnahmen-Ausgaben-Rechnung). Ist die Ausgabe im Sinne des Einkommensteuer-/Körperschaftssteuergesetzes als betrieblich veranlasst zu beurteilen, wird der Bruttobetrag als Aufwand bzw. Ausgabe in der Einkommen- bzw. Körperschaftssteuererklärung geltend gemacht.

Die ausländische Mehrwertsteuer wird nicht herausgerechnet, sondern der Bruttobetrag ohne Umsatzsteuercode am entsprechenden Aufwands- bzw. Ausgabenkonto verbucht.

Beispiel inkl. Verbuchung

Auf der Geschäftsreise kauft der Unternehmer in Deutschland eine Fachzeitschrift um EUR 2,90 (inkl. 7% Mehrwertsteuer).

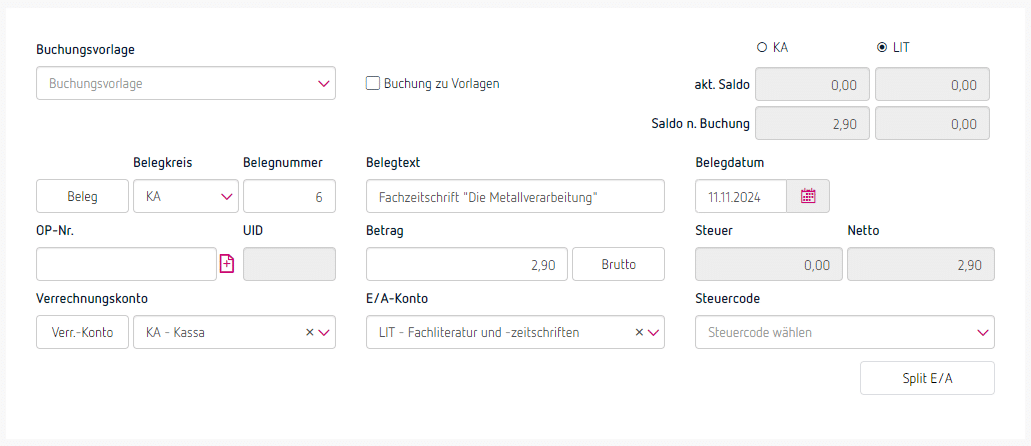

Verbuchung in der Einnahmen-Ausgaben-Rechnung:

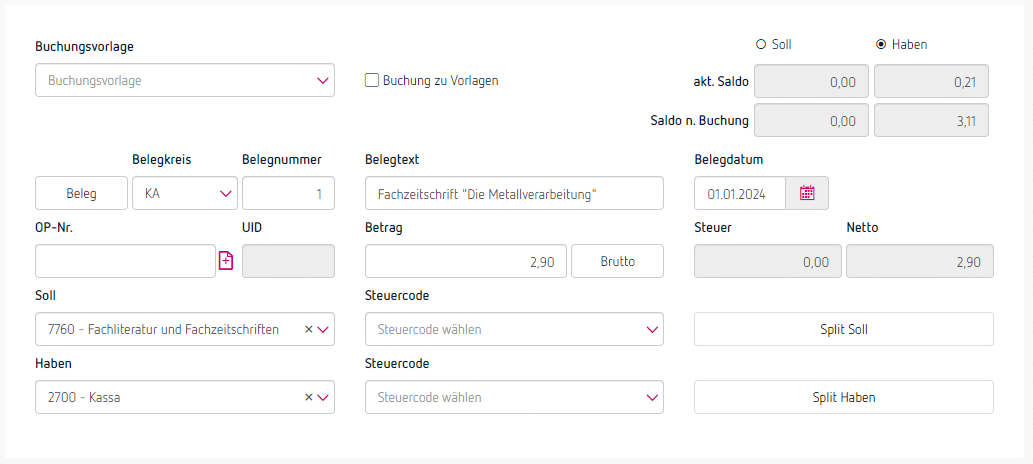

Verbuchung in der doppelten Buchhaltung:

Innergemeinschaftlicher Erwerb trotz ausländischer Mehrwertsteuer

Treffen die Voraussetzungen für einen innergemeinschaftlichen Erwerb zu, handelt es sich auch um einen solchen – ob ausländische Mehrwertsteuer verrechnet wurde ist dafür nicht relevant!

Die ausländische Mehrwertsteuer ist allerdings nicht in die Bemessungsgrundlage für den innergemeinschaftlichen Erwerb einzurechnen.

Beispiel inkl. Verbuchung

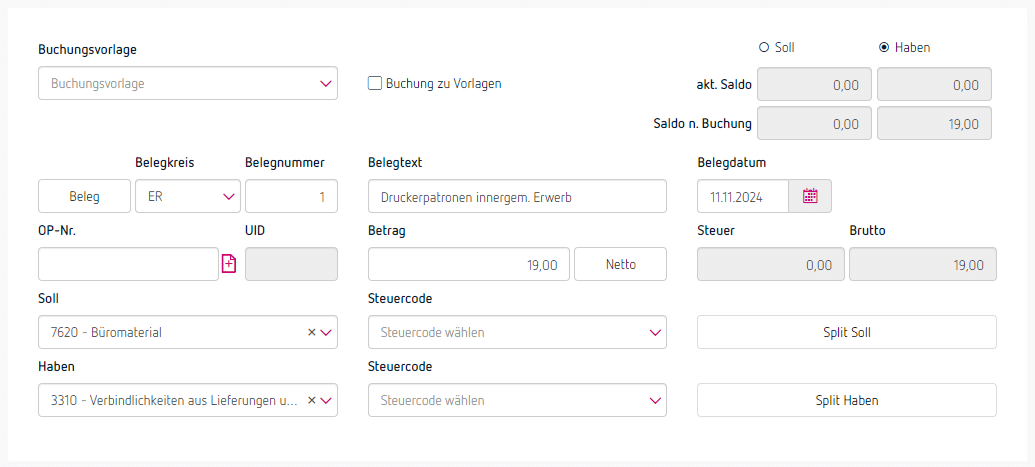

Über Internet werden bei einem deutschen Lieferanten Druckerpatronen um EUR 119,- gekauft. Der Rechnungsbetrag von EUR 119,- setzt sich aus EUR 100,- netto und EUR 19,- deutscher Mehrwertsteuer zusammen. Die EUR 119,- wurden bereits bezahlt, eine Rechnungsreklamation blieb erfolglos.

Die Buchung erfolgt in 2 Schritten, im ersten Schritt der innergemeinschaftliche Erwerb mit dem Nettobetrag und im zweiten Schritt die ausländische Mehrwertsteuer

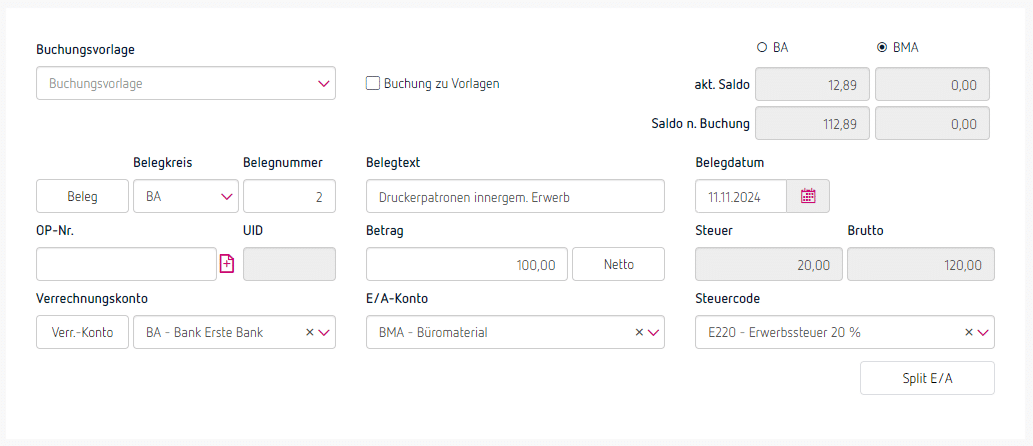

Verbuchung in der Einnahmen-Ausgaben-Rechnung:

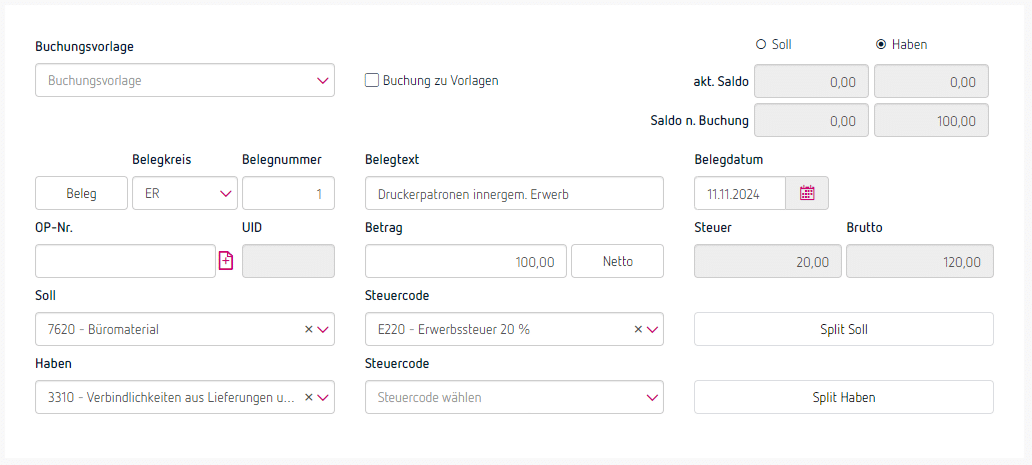

Verbuchung in der doppelten Buchhaltung:

Nina ist mit Leib und Seele Customer Success Managerin. Sie hilft Anwendern seit 2015 bei allen Fragen und Anliegen zu ProSaldo.net weiter und kennt das Tool wie ihre Westentasche.