Bewirtungsspesen für Kunden sind eine steuerrechtliche Besonderheit und stellen den Buchhalter mit der Verbuchung somit vor eine „kleine“ Herausforderung. Das Besondere an Bewirtungsspesen ist, dass die enthaltene Umsatzsteuer zur Gänze als Vorsteuer abzugsfähig ist. Für die Einkommensteuererklärung hingegen dürfen nur 50% der Netto-Ausgabe berücksichtigt werden.

Bewirtungsrechnungen & Bewirtungsspesen

Grundsätzlich sind Bewirtungsspesen für Geschäftsfreunde Repräsentationsaufwand und als solcher steuerlich nicht abzugsfähig, sind als private Ausgabe des Unternehmers zu sehen.

Dient die Bewirtung jedoch der Werbung und ist betrieblich bzw. beruflich veranlasst (dient direkt der Anbahnung von Geschäften), dann dürfen 50 % einkommensteuerlich berücksichtigt werden. In diesem Fall darf auch die Umsatzsteuer – zur Gänze- als Vorsteuer geltend gemacht werden.

Zum Nachweis der betrieblichen/ beruflichen Veranlassung sollte immer sofort der Kunde und der Zweck des Geschäftsessens am Beleg vermerkt werden!

Damit die Vorsteuer geltend gemacht werden darf, müssen auch alle Formvorschriften für Rechnungen erfüllt sein. Akzeptiere keinesfalls Rechnungen mit der Bezeichnung „Speisen und Getränke“ und achte auf die vollständige Angabe des Rechnungsausstellers, das Belegdatum sowie die korrekte Angabe der Beträge und der enthaltenen Umsatzsteuersätze.

Korrekte Verbuchung von Bewirtungsrechnungen

Auswahl des Ausgaben-Kontos: In der Einkommensteuer-Erklärung fließen die Bewirtungsspesen in die Kennzahl für Werbeaufwendungen ein. Dennoch sollte für die Bewirtungsspesen von Kunden zu Kontrollzwecken unbedingt ein eigenes Ausgabenkonto verwendet werden, dass keinesfalls mit anderen Ausgaben vermischt wird.

Vor der Verbuchung der ersten Bewirtungsrechnung muss man sich überlegen, ob die Korrektur der nicht abzugsfähigen 50 %

- bei jedem Beleg oder

- am Jahresende für den gesamten Bewirtungsaufwand erfolgen soll.

Zu empfehlen ist die Variante der Korrektur am Jahresende, da das Herausrechnen der 50 % bei jedem einzelnen Beleg sehr zeitaufwendig und fehleranfällig ist.

Bei der Variante der Korrektur am Jahresende wird im laufenden Jahr immer der gesamte Nettoaufwand auf das Ausgabenkonto gebucht. Erst am Jahresende, wenn alle Belege fertig verbucht wurden, werden die 50 % vom Gesamtsaldo des Bewirtungs-Kontos berechnet und als Storno auf dieses gebucht.

Beispiel:

Gesamtbetrag brutto inkl. 10 % USt: EUR 11,00

Gesamtbetrag brutto inkl. 20 % USt: EUR 24,00

Zahlbetrag: EUR 35,00

(Netto gesamt EUR 30,00; Steuer gesamt EUR 5,00)

Variante A: Korrektur der nicht abzugsfähigen 50% am Jahresende

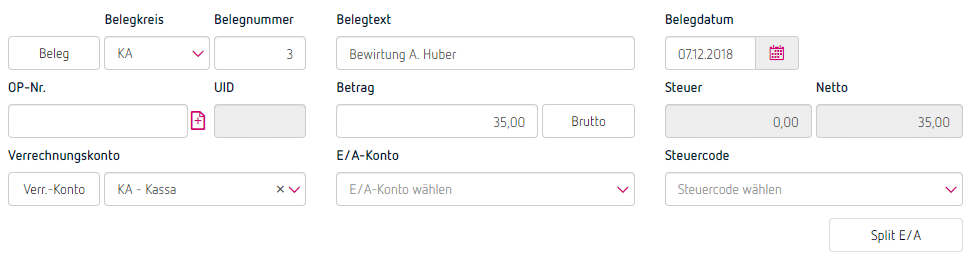

Nach der Eingabe von Beleg, Text, Datum, Gesamtbetrag und Verrechnungskonto klickst du auf den Button „Split E/A“, um die Aufteilung der Spesen auf 10 % und 20 % Vorsteuer vorzunehmen.

Bebucht wird in beiden Zeilen Konto „BEW“, einmal mit 10 % Vorsteuer (Steuercode 210) und einmal mit 20 % Vorsteuer (Steuercode 220).

Schließe die Aufteilung mit „Split übernehmen“ ab und bestätige die Buchung mit Button „Buchen“.

Im Journal findet sich damit folgende Buchung:

Variante B: Korrektur der nicht abzugsfähigen 50% am Jahresende (schnelle Variante)

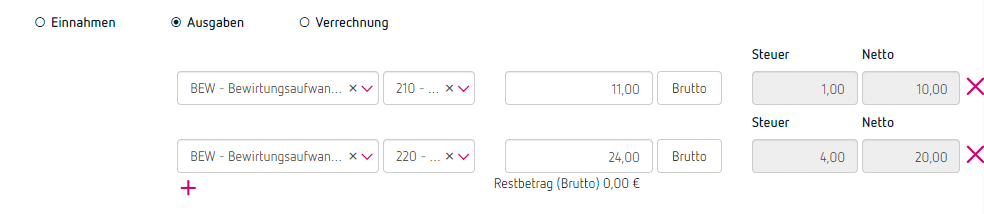

Wird am Bewirtungsbeleg der Gesamtbetrag der Umsatzsteuer ausgewiesen, kann auch die folgende Art der Verbuchung gewählt werden. Im Ergebnis (Nettoausgabe und Vorsteuer in der UVA) unterscheidet sich diese Variante nicht von A, die Eingabe ist – da der Weg über die Splitmaske wegfällt – nur etwas schneller.

Bei dieser Variante wird kein Split gebucht, sondern das Konto „BEW“ direkt in der Buchungsmaske eingegeben. Der Steuercode Vxx bewirkt, dass das Feld „Steuer“ bearbeitet und so der Steuerbetrag direkt darin erfasst werden kann.

Die Buchung wird wie folgt im Journal angezeigt:

Statt den fünf Zeilen von Variante A finden sich hier nur drei Zeilen, das buchhalterische Ergebnis (EUR 30,00 netto, EUR 5,00 Steuer) ist dabei gleich.

Variante C: Korrektur der nicht abzugsfähigen 50% sofort bei Belegerfassung

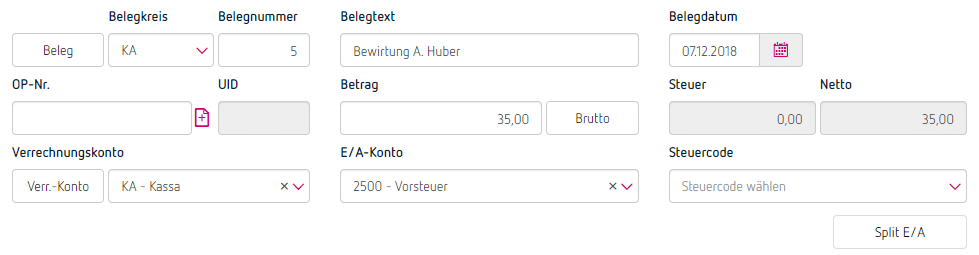

Für diese Variante müssen vorab die 50 % vom Gesamtbetrag brutto 10 % und vom Gesamtbetrag 20 % ermittelt werden.

Gesamtbetrag brutto inkl. 10 % USt: EUR 11,00 * 50 % = EUR 5,50

Gesamtbetrag brutto inkl. 20 % USt: EUR 24,00 * 50 % = EUR 12,00

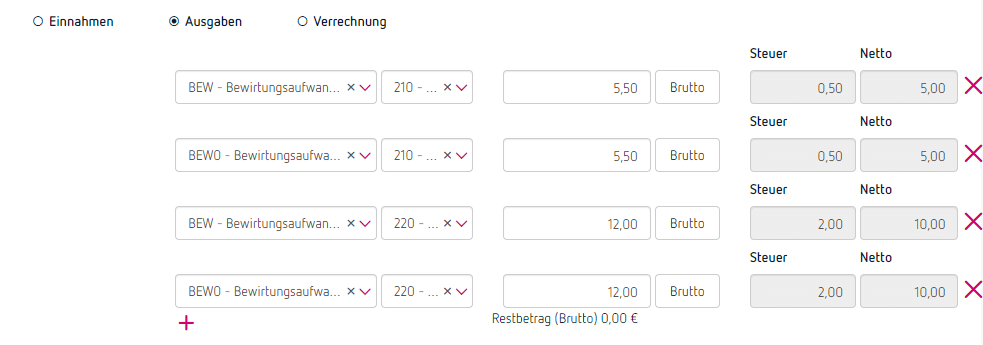

Die Buchung wird mit der Erfassung von Beleg, Text, Datum, Betrag und Verrechnungskonto begonnen. Zur Aufteilung der Ausgabe klickst auf „Split E/A“.

Im Splitbereich wird für diese Variante nicht nur nach USt 10 % und USt 20 % aufgeteilt, sondern zusätzlich 50 % jeweils auf Konto „BEW“ und Konto „BEW0“.

Das Konto BEW0 ist im Kontenplan als „erfolgsneutral“ (= keine Berücksichtigung in der Erfolgsrechnung) markiert und keiner Kennzahl der Grundlage E1a (= Einkommensteuer-Erklärung) zugeordnet, wird also für die Ermittlung des einkommensteuerpflichtigen Gewinnes nicht berücksichtigt.

Jahreskorrektur zu Variante A und B

Bei den Varianten A und B finden die einkommensteuerlich nicht abzugsfähigen 50 % während der laufenden Verbuchung keinerlei Berücksichtigung. Somit ist am Jahresende, im Zuge der Vorbereitung für die Einkommensteuer-Erklärung, wie folgt die Korrektur mittels zwei Buchungen für alle Belege vorzunehmen.

Grundvoraussetzung dafür ist, dass die am Konto BEW verbuchen Beträge ausschließlich Bewirtungsspesen für Kunden sind. Um sicher zu gehen sollten Sie den Kontoauszug für Konto BEW ausdrucken und sorgfältig kontrollieren (Menü „Reports“ – „Kontoauszüge“).

Für die Korrekturbuchungen rechne den Gesamtnettobetrag der Bewirtungsspesen (= Endsaldo Konto BEW) * 50 %.

Beispiel:

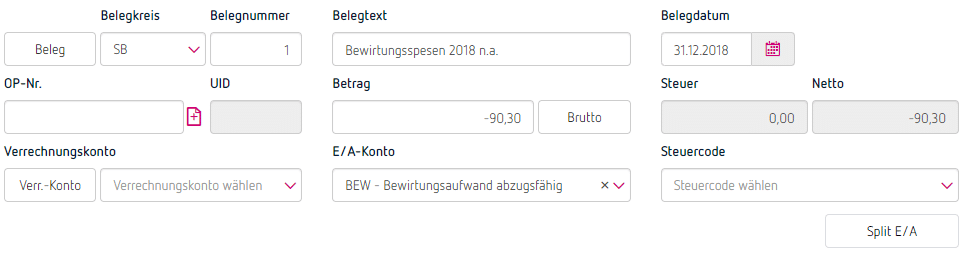

Der Endsaldo 2018 für Konto BEW beträgt EUR 180,60. Einkommensteuerlich nicht zu berücksichtigen sind daher: EUR 180,60 * 50 % = EUR 90,30.

Mit der ersten Buchung wird der Saldo auf Konto BEW korrigiert. Beachte bei dieser Buchung folgende Besonderheiten:

- Der Betrag wird negativ (mit Minus-Zeichen davor) eingegeben

- Es wird kein Verrechnungskonto eingegeben

- Es wird kein Steuercode verwendet

- Als Belegkreis sollte nicht die Kassa oder Bank verwendet werden

Bestätige die Buchung mit dem Button „Buchen“. Mit der zweiten Buchung werden die nicht abzugsfähigen 50 % auf Konto BEW0 gebucht.

Achte bei der Eingabe der Buchung auch hier, dass kein Verrechnungskonto und kein Steuercode eingegeben werden:

Mit „Buchen“ ist die Umbuchung abgeschlossen. Das buchhalterische Ergebnis kannst du jetzt prüfen, in dem du die Saldenliste für E/A-Konten („Auswertungen“ – „Saldenliste“) ausdruckst. Auf dieser scheinen Konto BEW bzw. BEW0 mit jeweils 50 % der gesamten Jahres-Bewirtungsspesen auf.