Diesr Artikel erläutert die Grundlagen wann Taggelder (Diäten) vom Unternehmer selbst und seinen Mitarbeitern verrechnet werden dürfen und wie die verrechneten bzw. ausbezahlten Gelder in der Buchhaltung zu erfassen sind.

Das gesetzliche Taggeld soll den Mehraufwand abgelten, wenn die Verpflegung (Essen und Trinken) nicht in der gewohnten Umgebung erfolgt und kann im Rahmen einer Dienstreise beansprucht werden.

Wann liegt eine Dienstreise vor?

- Für eine Dienstreise muss eine größere Entfernung vom Mittelpunkt der Tätigkeit (Betriebsstätte) vorliegen. Hier gelten als Richtwert 25 km einfache Fahrtstrecke. Fahrten im Nahbereich (z.B. durch Wien) sind keine Dienstreise, auch wenn dabei mehr als 25 km gefahren werden.

- Die Reise muss mehr als drei Stunden dauern.

- Es darf kein weiterer „Mittelpunkt der Tätigkeit“ begründet werden. Hält man sich etwa eine Woche am selben Ort auf, geht man davon aus, dass entsprechend günstige Verpflegungsmöglichkeiten bekannt sind und somit kein Mehraufwand mehr nötig ist.

Für den Nachweis im Zuge einer Betriebsprüfung sollte immer eine Reisekostenabrechnung erstellt werden, in der Ort und Uhrzeit der Abfahrt, Ort und Uhrzeit der Ankunft, Grund der Dienstreise, sowie Ort und Uhrzeit der Rückkunft aufgezeichnet werden. Diese Reisekostenabrechnung dient in der Buchhaltung als Beleg für die Betriebsausgabe bzw. die Auszahlung.

Wie wirkt sich das beim Mitarbeiter aus?

Begibt sich ein Mitarbeiter auf Dienstreise, darf das Taggeld (bis zum gesetzlichen Maximalbetrag) lohnsteuerfrei an den Mitarbeiter ausbezahlt werden. Der Unternehmer kann das ausbezahlte Taggeld als Betriebsausgabe geltend machen und – sofern er vorsteuerabzugsberechtigt ist – auch 10 % Vorsteuer auf das ausbezahlte Taggeld geltend machen.

Bezahlt der Dienstgeber das Taggeld für eine Dienstreise nicht, darf dieses im Rahmen der Arbeitnehmerveranlagung als Werbungskosten geltend gemacht werden.

Wie wirkt sich Taggeld beim Unternehmer aus?

Begibt sich der Unternehmer selbst auf Dienstreise, wird das Taggeld ebenso als Betriebsausgabe (ggf. mit Vorsteuerabzug) geltend gemacht.

Wie wird das Taggeld berechnet?

Je nach Land gilt ein gesetzlicher Maximalbetrag, der lohnsteuerfrei ausbezahlt werden kann. Für Dienstreisen in Österreich gilt z.B. ein maximaler Pauschalbetrag von EUR 26,40 pro Tag.

Für die Berechnung wird der maximale Pauschalbetrag von EUR 26,40 durch 12 dividiert und mit der Anzahl der Stunden, die die Reise tatsächlich gedauert hat (Achtung: maximal 12 Stunden!), multipliziert. Dauert die Reise 24 Stunden, dürfen trotzdem maximal 12/12 verrechnet werden.

Beispiel 1:

Abfahrt für eine Dienstreise innerhalb Österreichs ist um 8:00 Uhr, Rückkunft ist um 15:00 Uhr:

8:00 Uhr bis 15:00 Uhr = 7 Stunden Dauer

EUR 26,40 (maximales Taggeld) / 12 = EUR 2,20 (Taggeld pro Stunde)

EUR 2,20 * 7 Stunden = EUR 15,40 Taggeld für die Dienstreise

Abfahrt für eine Dienstreise innerhalb Österreichs ist um 6:00 Uhr, Rückkunft ist um 23:00 Uhr:

6:00 Uhr bis 23:00 Uhr = 17 Stunden Dauer

Dauert eine Reise mehr als 12 Stunden ist der maximale Tagsatz (EUR 26,40) zu verwenden.

Achtung: In vielen Kollektivverträgen finden sich spezielle Regelungen in Bezug auf Reisekosten!

Wie wirken sich Geschäftsessen auf das Taggeld aus?

Findet im Zuge der Dienstreise ein Geschäftsessen statt (= wenn eine Bewirtungsrechnung als Betriebsausgabe geltend gemacht wird), reduziert sich das maximale Taggeld um 50 % pro Geschäftsessen.

Findet daher im Zuge der Dienstreise ein Geschäftsessen statt, steht nur mehr maximal das halbe Taggeld zu, bei zwei Geschäftsessen steht kein Taggeld mehr zu.

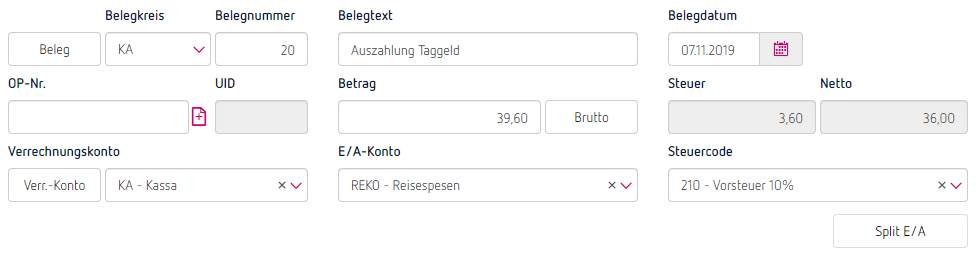

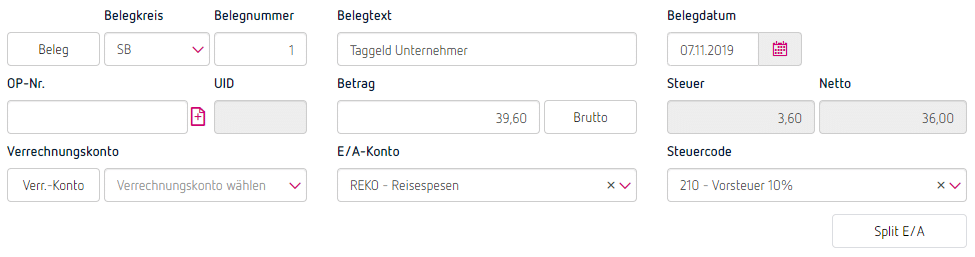

Buchungsbeispiel Dienstreise

Zu verbuchen ist das Taggeld einer Dienstreise mit Abfahrt 5.11.2019, 6:00 Uhr, Rückkunft 6.11.2019, 22:00 Uhr. Am ersten Tag der Reise fand ein Geschäftsessen mit einem Kunden statt.

2 x EUR 26,40 = EUR 52,80 Taggeld

EUR 52,80 – EUR 13,20 (Abzug halbes Taggeld für Geschäftsessen) = EUR 39,60 Brutto

Das Taggeld wird aus der Firmenkasse am 7.11.2019 ausbezahlt.

Verbuchung in der Einnahmen-Ausgaben-Rechnung

Tipp: Wird bei einer Dienstreise des Unternehmers selbst das Taggeld nicht ausbezahlt, sondern soll nur als Betriebsausgabe (ggf. mit Vorsteuer) geltend gemacht, gilt gleiches Buchungsbeispiel, allerdings wird das Feld „Verr.-Konto“ leer gelassen (= kein Zahlungsmittelkonto erfasst) und als Belegkreis „SB“ für sonstige Belege gewählt.

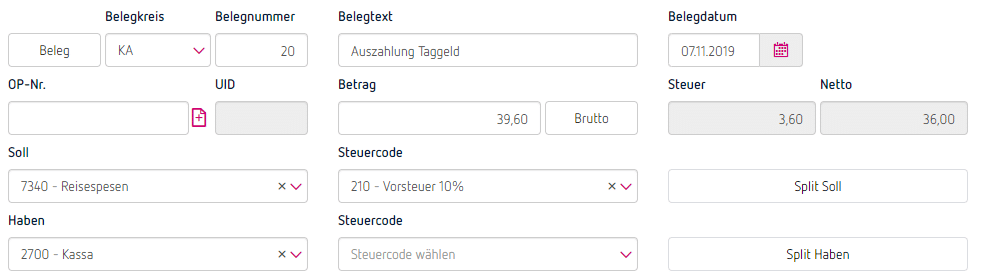

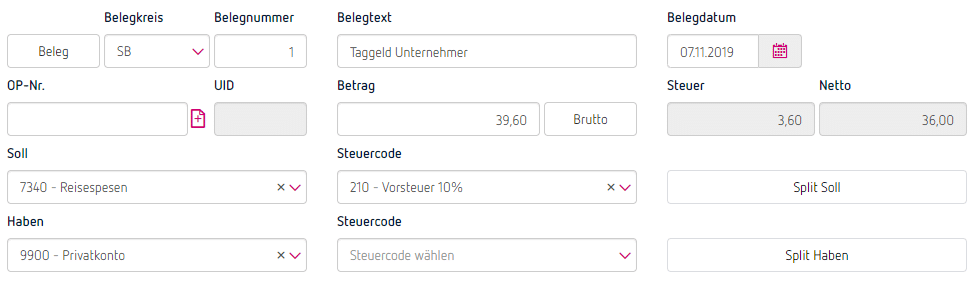

Verbuchung in der doppelten Buchhaltung

Beispiel für Auszahlung aus der Kassa:

Beispiel für Verrechnung mit dem Privatkonto des Unternehmers:

Im 2. Teil der Reihe geht es um die Verrechnung und Erfassung von Nächtigungsgeldern, im 3. Teil bekommst alle Infos rund ums Kilometergeld.