In diesem Blogartikel werden wir uns näher mit der AfA oder der Abschreibung auseinandersetzen. Neben einer Begriffserklärung wollen wir darauf eingehen, welche Wirtschaftsgüter einer Abschreibung unterliegen und warum die Anschaffungs- und Herstellungskosten für die AfA so bedeutend sind. Darüber hinaus wollen wir uns mit der Nutzungsdauer und dem Abschreibungszeitpunkt beschäftigen.

AfA, Absetzung, Abschreibung: Begriffserklärung und Verwendung

Gleich vorweg: Absetzungen für Abnutzungen werden oft auch Abschreibungen genannt. Grundsätzlich geht es bei Abschreibungen um die Geltendmachung des Wertverlustes eines abnutzbaren Anlageguts als Betriebsausgabe über den Zeitraum seiner voraussichtlichen Nutzung. Der entsprechende Gesetzestext zu den Abschreibungen findet sich in § 204 Unternehmensgesetzbuch (UGB).

Während es sich bei der Abschreibung also um einen unternehmensrechtlichen Begriff handelt, spricht man im Steuerrecht von einer Absetzung für Abnutzung. Auch hier geht es um eine gleichmäßige Verteilung der Anschaffungs- oder Herstellungskosten auf die Jahre der voraussichtlichen Nutzung. Die entsprechenden Regelungen zur Absetzung für Abnutzung finden sich in den §§ 7 und 8 Einkommensteuergesetz (EStG).

Abnutzbare vs. nicht abnutzbare Wirtschaftsgüter

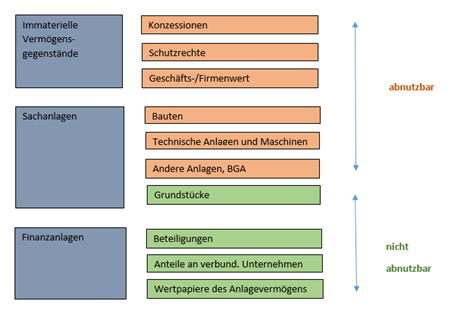

Wie bereits angesprochen werden grundsätzlich nur abnutzbare Wirtschaftsgüter des Anlagevermögens abgeschrieben. Dazu zählen bspw. Büroeinrichtung, Kraftfahrzeuge, Maschinen, Gebäude, Software oder Patente. Das bedeutet, dass sie einer zeitlich begrenzten Nutzung und somit einem Wertverlust unterliegen. Bei nicht abnutzbaren Anlagegütern geht man hingegen davon aus, dass die Nutzung nicht zeitlich begrenzt ist und der Gebrauch zu keiner Abnutzung führt.

Die folgende Abbildung soll dies verdeutlichen. Wie man sieht, werden Grundstücke, Beteiligungen, Anteile an verbundenen Unternehmen und Wertpapiere des Anlagevermögens als nicht abnutzbar qualifiziert:

Anschaffungs- und Herstellungskosten

Doch wovon bemisst sich nun die Abschreibung bzw. die AfA? Als Bemessungsgrundlage für die Berechnung der AfA werden die Anschaffungs- und Herstellungskosten herangezogen. Zu den Anschaffungskosten zählt somit nicht nur der eigentliche Kaufpreis. Auch Aufwendungen, die erforderlich sind, um das Wirtschaftsgut in Besitz nehmen zu können, werden berücksichtigt. Daher zählen auch Transportspesen, Montagekosten und Zölle zu den Anschaffungskosten.

Nutzungsdauer

Wie oben bereits erwähnt, geht es bei der Abschreibung bzw. bei der AfA um die Verteilung der Anschaffungs- oder Herstellungskosten auf die voraussichtliche Nutzungsdauer. Das ist jener Zeitraum, in dem das entsprechende Wirtschaftsgut voraussichtlich im Unternehmen genutzt werden kann. Meist geschieht dies durch Schätzung oder ergibt sich aus Erfahrung. Gesetzlich festgelegte Nutzungsdauern gibt es für Betriebsgebäude, PKW und Firmenwerte. Steuerrechtlich sind die Anschaffungskosten zwingend gleichmäßig auf die Nutzungsdauer verteilt abzusetzen (lineare Abschreibungsmethode). Der jährliche AfA-Betrag ergibt sich hier, wenn man die Anschaffungs- oder Herstellungskosten durch die Nutzungsdauer dividiert. Unternehmensrechtlich hingegen können verschiedene Abschreibungsmethoden zur Anwendung gelangen.

Zeitpunkt der Abschreibung

Grundsätzlich ist mit der Abschreibung zum Zeitpunkt der Inbetriebnahme des Anlagegutes zu beginnen. Bei einer unterjährigen Inbetriebnahme kann man jedoch aus Vereinfachungsgründen entscheiden zwischen der „Ganzjahresabschreibung“ und der „Halbjahresabschreibung“. Wurde das Anlagegut im ersten Halbjahr in Betrieb genommen, so darf eine Ganzjahresabschreibung geltend gemacht werden. Wurde es im zweiten Halbjahr in Betrieb genommen, so darf eine Halbjahresabschreibung geltend gemacht werden. Für die Berechnung der Halbjahresabschreibung werden die Anschaffungs- und Herstellungskosten durch die Nutzungsdauer dividiert und das Ergebnis wird nochmals durch 2 dividiert.

Erfassung der Abschreibung in ProSaldo.net

Aufgrund des selbst geführten Anlagenverzeichnisses ergibt sich für das betreffende Anlagegut eine Abschreibung in Höhe von EUR 231,25.

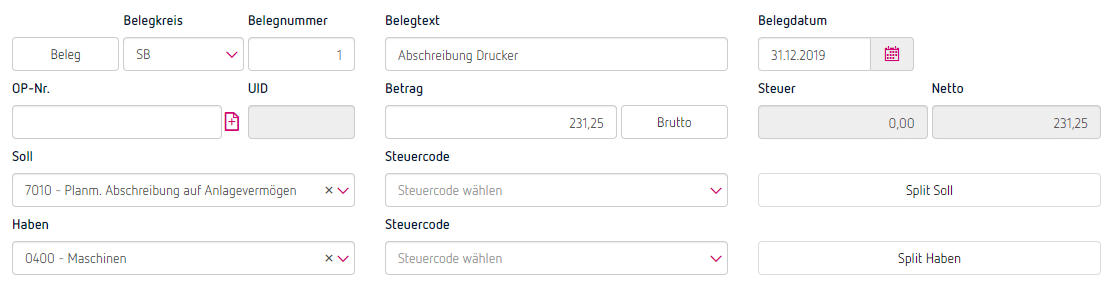

Beispiel der AfA in der Bilanz:

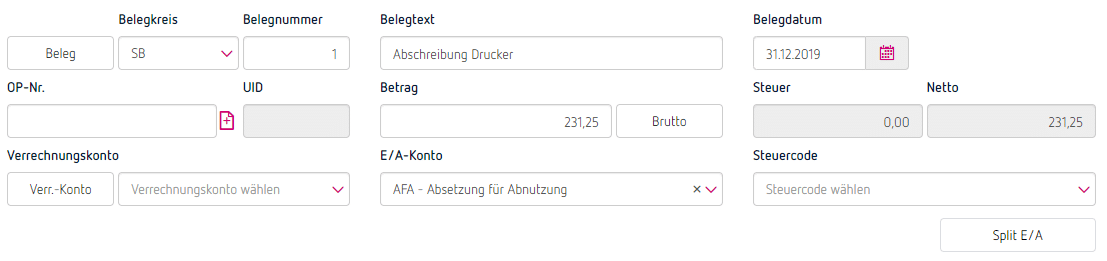

Beispiel der AfA in der Einnahmen-Ausgaben-Rechnung: